万亿不良资产催债风口 人工智能如何掘金? (万亿不良资产有哪些)

暴力往往和暴利相伴相随,前有“裸条”事件,后有“辱母杀人案”,一提起“催债”多少会让人有些负面情绪。然而大数据和人工智能的发展正在改变这个古老的行业。

虽然互联网金融已经蓬勃发展了多年,但是高坏账率却始终是悬在各类互金企业头上的达摩克斯之剑。表面繁华的互联网金融大潮背后,隐藏着万亿级的不良资产市场,传统催债行业的痛点和负面影响正在被大数据和人工智能改变。

那么到底这个不良资产催债市场有多大?人工智能究竟能否改变这个古老的行业?对标美国,智能催债又能够发展到什么程度?市场机会到底在哪里?

从产生源头来看,中国不良资产可分为银行贷款、传统民间贷款、应收账款及P2P等类别,产生的不良资产规模与贷款余额成正比。

根据央行网站公布的数据,2016年前3季度银行贷款余额为109.49万亿,应收账款类在10万亿。波士顿咨询预测,到2017年我国消费类贷款的余额将增长至30-40万亿元。消费金融、P2P贷款在7000亿左右。

因此,按照银行坏账1.5%左右的水平,非银行坏账保守估计10%左右的水平,不良资产的规模将近5万亿。

经济进入下行周期,不良资产就呈现逆周期繁荣,直接导致后端的催收行业,变得炙手可热。

但在科技如此发达的21世纪,国内借贷催收行业却在经历最野蛮的形态。

什么是催收行业?

面对持续扩张的坏账,银行等金融机构寻求诉诸法律,但此种途径不仅成本高、周期长,效果也不一定见好;而在内部设置催收部门,一方面增加人力成本,另一方面还可能给品牌信誉带来影响。于是,便将这些账户送到第三方催收机构,并以部分份额(甚者高达90%)作为委托费用。

然而,回看以第三方机构为主的催收行业,令人咋舌。

人力耗费大

一诺银华是“国内催收第一股”,已挂牌上市新三板。其在全国开设了37家分公司,用工超过500人。更有某大型银行高管透露,“其呼叫中心有上千名坐席,一天打10万多通催缴电话。”

方式粗暴

信息泄漏严重

在催收行业,债务人还面临严重的信息泄漏风险。据新京报报道,一个名叫“中国信用黑名单”的网站,将债务人的姓名、身份证号、电话、住址、微信、支付宝等隐私直接公布到了网上。

依此推知,债权人与债务人之间的关系必定剑拔弩张,一触即发。

对标美国,智能催收正在发力

与此不同的是,大洋彼岸的美国拥有发展200多年的成熟金融体系和信用体系,消费市场已经规范化,在催收方面美国早在1977年就颁布了《公平债务催收作业法》,美国的债务催收是一个劳动密度低,科技含量高的行业。

美国的债务催收行业已经孕育了两家纳斯达克上市公司,分别是Pra Group和Encore capital。同时,债务催收行业里以TrueAccord为代表,运用最新算法的创新型智能催收公司正在逐渐发力。

TrueAccord是美国的一家催收公司,服务全美20多家大银行,市值过亿(美刀)。与国内动辄几百人的催收公司相比,这样一家“大”公司却只有15人。

更为惊人的是,该公司的创建完全出于偶然。创始人奥哈德·萨米特时任Klarna的首席风险官。他突然接到一些陌生号码打来的追债电话,因为他忘了在梅西百货的一项信用卡还款。这是他首次遭遇信用卡逾期问题。

一次不愉快的还款经历,却让他看到了一个庞大的市场。他成立了 TrueAccord,目标是使追债过程更透明,对用户更友好,用科技从根本上改变债务催收行业。

在TrueAccord 看来,债务催收是一个债权人与债务人关系恢复与和解的过程,而非对抗。巧妙创造并达到二者之间的平衡,才能产生前所未有的复苏结果:帮助债权人保护品牌,提高回报,留住客户失去的情感;帮助债务人制定合理还款计划,获得愉快体验。

那么,TrueAccord 究竟如何打通技术与商业应用?

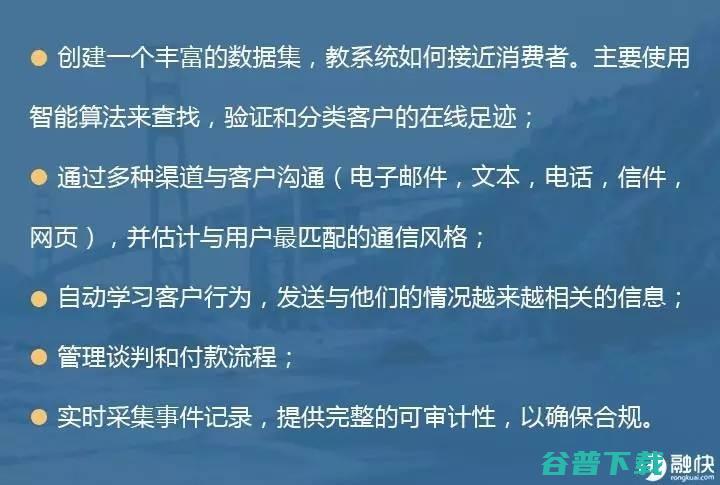

TrueAccord建立了一个自动化系统,利用社会网络分析、机器学习和行为分析等,联系债务人,帮助他们确定支付计划,从而还清债务。

TrueAccord的方式具有明显优势:

个性化

企业在TrueAccord的在线平台注册并提交希望帮助追讨的债务。当获得债权人提供的一个帐号之后,TrueAccord就会围绕债务人建立档案,并根据信息猜测是什么原因导致了支付逾期。基于这样的决策,选择最适宜的通信渠道联系债务人。同时允许债务人通过其平台对经济义务进行支付或抗辩,以增进平等。

自动化

使用自动化软件来调度和发送消息,并在网站发布其“自动工作人员”的名字目录。TrueAccord自动发送的每一条消息,都有一个虚拟发送者署名。这些虚拟发送者被其称为“自动工作人员”。通过发布目录,债务人可以对收到的邮件进行真实性验证。

灵活

在美国,传统收账机构通常只接受超过1500美元的债务回收,TrueAccord则能处理任何数额的债务。

抽丝剥茧,捕捉国内机遇

目前,国内出现了一些互联网催收平台。通过对比,能发现这些催收平台并未做出本质改变。

在手机上以“催收”等关键词搜索,能够找到多款“互联网催收”软件。它们更像一个展示平台,主要提供债权人与催债人之间的需求对接。

债权人在平台上发布自己的“项目”,同时“催客”在平台上挑选愿意接单的项目。“催客”获得相关资料,催收成功后,就能获得债权人在平台上公示给予的佣金。而平台本身并未直接触达债务人。

惊喜的是,一些公司正在进行将催收人工智能化的尝试。

例如捷通华声研发出一款智能外呼机器人,可依据严密的业务逻辑完成信息验核、还款通知、催收警告等任务,并且能将客户与机器人的通话全文转写,为追款提供结构化数据线索。

而快催收平台则在电话催收系统中添加声纹识别系统,一旦发现有辱骂现象,电话便自动断掉,以维护用户体验。

在去年KDD China 峰会上,百度金融服务事业群研发负责人也宣布百度正在建设包含逾期催收和失联修复等领域在内的一整套风控模型体系。

很多原因导致用户逾期:遗忘、财务状况恶化、主观赖账甚至诈骗。

在逾期催收中,人工智能起到的作用将更多是预判,实现贷后跟踪。提前防范主观赖账甚至谋划诈骗的客户,同时服务并保留债务状况良好的客户。智能催收也将可能建立一张天网,让逾期失联者,无所遁藏。

随着消费信贷规模的进一步扩大,催收行业扮演的角色将越来越重要。同时需要看到,我国的征信体系尚不健全,对债务催收的监管制度也待完善。目前,仅有深圳出台首个明确网贷催收“十禁令”。

野蛮之处正是科技文明的作为之地。在智能催收领域,万亿级的蓝海正在等待更多的人工智能企业掘金,下一个未发掘的“独角兽”也许就在这个古老的行业中。

版权文章,未经授权禁止转载。详情见 转载须知 。