滴滴的毛利率为何如此低 (滴滴 毛利率)

滴滴的毛利率为何如此低?

作者 | 二维马、周蕾

编辑 | 胡喆

有个颇为反差的现象,2020年,滴滴网约车司机收入占乘客应付总额的79.1%。而网约车业务利润率仅为3.1%。

很多分析者认为,过低的毛利率是拖累滴滴股价的重要原因。

当然,也有媒体发表不同意见认为——滴滴作为网约车平台,应该仅能把抽取的佣金计入营收,司机收入不应该计入整体营业收入。只有自营模式,才能把全部金额进入营收。滴滴此举虽然拉低了毛利率水平,但推高了营收规模,迎合了资本市场对规模的青睐。

但从结果来看,这一做法并没有让资本市场为之买单。

3.1%的毛利率是滴滴必须面对的一个核心问题,那么,为何滴滴的毛利率如此之低?

我们认为有四大原因造成了这一结果,其中,商业模式的先天短板是最主要的结构性因素。而除此之外,滴滴在应对行业竞争、保持合规性、提升技术生产效率和拓展新的商业模式方面,也有明显的提升空间和修正余地。

受制于商业模式,滴滴比美团“苦太多”

要研究滴滴的毛利率为什么低,首先要有一个可堪对比的对象,我们选择同为TMD的美团。

在数年之前,滴滴和美团还属于中国互联网新经济业态中的TMD三强,如今两者差异已经逐步拉大。美团总营收和经营利润都在稳步上涨,滴滴这三年的总营收涨幅不大。除了外部的疫情原因外,两者商业模式的不同是差距逐步拉开的主因。

美团营收板块主要有到店、酒旅和餐饮外卖三个板块,这三个板块的收入都是由佣金和广告两项组成。佣金是指在美团平台上进行交易之后的抽成,广告则是餐饮、酒店或者各种线下服务类商家在美团平台上买竞价排名。佣金这一块收入是有上限的,假如一位客人在美团上购买了100块钱的服务,美团把交易费用全部拿走也只有100元。事实上,团购佣金多在10%上下,美团外卖的佣金在20%左右。

特别是在用户增量见底、流量价格腾贵、存量博弈激烈的当下,美团的GMV还能高速增长,佣金也在随之增长,商家还要竞相出价做营销。以2020年的财报为例,在疫情冲击下,美团的年度收入还要比上年增长17.7%,经营溢利同比增长61.6%。同一年,滴滴出行的营业收入同比下降8%,亏损额增加了9%

可见,美团的收入增长就是主要由在线营销的增长支撑。去年到店和酒旅业务表现不佳,在佣金下降12.7%的情况下,在线营销服务收入还能增加4.8%,这种模式意味着美团有双重支撑,面对不可预期风险有强抵抗能力。

简单来说,美团的商业模式是典型的平台+流量模式,属于只要具有足够黏性就躺赚的商业模式,我们或可以称之为“本地生活版的阿里模式”。

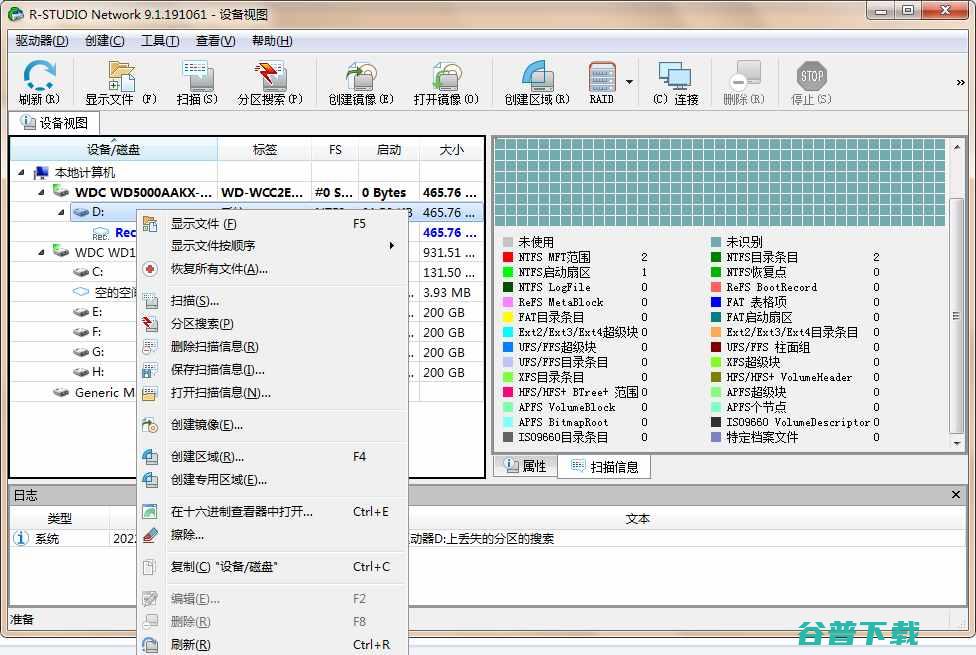

对比而言,据招股书显示,滴滴的营业收入主要来自三大业务:国内出行业务、国际业务以及其他业务。其中,国内出行业务包括中国网约车、出租车、代驾和顺风车等业务;国际业务包括国际出行和外卖等业务;其他业务则包括共享双轮车、货运、自动驾驶和金融服务等业务。中国移动出行业务贡献收入占总营收收入的90%,而佣金收入几乎是固定的,公开信息中,这一数字为20.9%,其中还要有10.9%的乘客补贴优惠,6.9%的企业经营成本(技术研发、服务器、安全保障、客服、人力、线下运营等)及纳税和支付手续费等,留下来的网约车业务净利润只有3.1%。

美团的前后两端,是商家和用户;滴滴的前后两端,是司机和乘客。但是商家有做广告的需求,司机却完全没有竞价抢单的需要——事实证明,运力一直是紧俏资源,特别是有其它平台竞争的情况下,如果滴滴对司机端竞价,那只能把运力赶到其它平台之上。

以上的差别造成了——2019年财报发布后,美团的股价再次大涨,当天报收125.8港元,涨幅超6%,很快成为了千亿美金俱乐部的一员,而滴滴离这个俱乐部的门槛还有一定距离。

滴滴没有定价权造成的“动态垄断”

一般来说,企业处于垄断地位,带来的一个最直接好处是,有充分的定价权乃至溢价权。

比如美团,其竞价排名的广告收入是没有上限的,收入高低全凭商家对流量的需求。美团成为国内最大的本地生活服务平台后,市场上就再没有公司能在流量上与美团竞争,所以美团在流量上对商家有绝对的定价权。

而滴滴不同,网约车战场大规模烧钱的硝烟落下之后,大家发现网约车并不是像团购一样,能够形成商家和用户两端强烈的网络效应。说白了,在消费者没有忠诚度的前提下,滴滴与司机的粘性,以及控制能力,远远不如,美团与商家的粘性,以及控制能力。

如果仅仅从市占率的角度来说,滴滴的市占率高达80%,看似具有绝对优势,但为何如此强大的市占率不能转换为牢固的定价权呢?

这是因为,网约车前期靠补贴高速发展是没啥问题的,因为有补贴的价格作为掩护,用户对服务质量也就要求没那么高,但是到稳定运营期就不行了,各种平台价格差不多,服务质量也差不太远,所以滴滴只要面对竞争,就必须保持一定的补贴,这部分导致了定价权的丧失。

就像大部分品牌商家都会到淘宝、京东、拼多多同时开店一样,网约车司机也可以在多个平台注册,在各个平台接单。司机能够提供的供给是一致的,所以滴滴也好,非自营的其他网约车平台也好,服务质量都是差不多的。至于效率方面,滴滴或许平台的基础设施较优,但没有强到压制性的程度。

换言之,由于网约车市场的战火永不熄灭,高德、美团等聚合平台虽然目前市占率还很低,但流量优势和潜力不可小觑,所以滴滴一直处于高度戒备状态,必须维护司机和滴滴的稳定关系,这样导致滴滴无法从司机端挤压出更多利润,换言之,对用户端也是类似的道理,只要有选择,滴滴就不敢“说一不二”。

由于运力永远是稀缺资源,所以致滴滴补贴“药不能停”,2018年美团曾经对滴滴发起过一次闪电战,在一个月内花了3亿元,打下南京和上海两座城市。虽然出于战略考虑,美团没有在全国做打车,但这证明滴滴的打车业务并不稳固。所以滴滴不可能提高定价,因为这样会很快导致用户流失。

另一方面,网约车是一个点状市场,小的网约车公司会聚焦在某几个重点城市,所以全国有多家区域性网约车公司。滴滴打下一个,另外一个地方又会出现一个,这是个打地鼠游戏,永远打不完新的地鼠,而滴滴疲于奔命。

所以滴滴看似垄断,但其实是一个靠补贴和抑制定价冲动而形成的“动态垄断”,美团可以提高佣金、向商户转移成本乃至给流量涨价,而这些对于滴滴来说近乎于甜蜜的幻想。

滴滴缺乏一个高利润的单元来弥补网约车的先天不足

前面分析了,从网约车(主要是专车、快车)业务中,滴滴挣钱很困难,因为它没有定价权,模式受限,利润上不去,成本下不来,这是目前滴滴的宿命。至于海外市场,滴滴还要面临与Uber的争斗,短期内不会有结果。在它其他业务长成之前,滴滴的毛利率将会一直很低,因此市值也不可能有太大提升。

其实,滴滴原本有一个非常好的盈利模块,那就是顺风车。

在出租车时代,加价就已经存在。但这个加价权主要是由乘客掌握的,如加几元来增加叫车的成功率。

但是快车实施加价以后,用户体验就变得非常差。

于是滴滴打车的高层去请教经济学家周其仁。周其仁告诉对方, 解决加价问题很简单,主要是要撬动弹性运力。

无论是专车还是快车,本质上都是刚性运力。刚性运力需要占用传统交通运输企业很高的成本,而且还有一个问题,就是交通运输行业天然存在波峰和波谷。

简单来说,城市居民一天的出行高峰只有两个,就是上班和下班时间。对于部分大城市来说,可能还有一波夜生活的小波峰。这些时段叫车的人非常集中,对平台运力的压力非常大。一旦刚性运力不足,叫车需求就无法得到满足,如果得不到满足的人多了,平台就会承受很大的压力——动用价格杠杆骂声一片,不动用更是骂声一片。

但是,运输企业如果按照波峰的需求配置刚性运力,则必然亏损, 因为波谷的时间远远长于波峰。而波峰和波谷是每天都出现的,这就导致滴滴打车每天都要被骂、被挑战。

这其实指向一个答案——顺风车。

要成为“弹性运力”,必须具备几个先决条件:第一,有人、有车;第二,愿意在上下班高峰期开车;第三,不能和本质已经是职业司机的专车或部分快车司机重合。

综合以上因素,唯一符合这些条件的,只有数量庞大的自驾车上班族,即以城市中青年白领为主的群体。这个群体的基数大得惊人, 每天出行量接近一亿次。只要撬动 10%,就有 1000 万辆车可以提供服务,即使只撬动 1%,也有 100 万辆可以提供服务。

2015 年 6 月 1 日,滴滴打车正式推出拼车服务“滴滴顺风车”,这也是滴滴打车和快的打车合并后推出的首个新产品。

滴滴顺风车定位于城市“共享出行”,利用大数据算法和先进的匹配技术,一对一连接每一位愿意结伴同行的车主和乘客,滴滴顺风车上线后数据好得让人惊掉下巴:一个月达到 100 万车主,上线后迅速破 1 万单,3 个月就拥有了 550 万多车主,成功撬动了私家车市场 5% 的人群。

一年后滴滴顺风车就盈利近10亿。

但是,由于滴滴顺风车的撬动弹性运力的方式过于依赖于社交因素,在2018年发生两次恶性事件后,顺风车就无限期下线。历经数年后再度上线时,已经不复当年风采——为了安全加了大量制约条件,使得“新顺风车”不再有当初的盈利魔力,这一块业务也难逃“不抓就乱,一抓就死”的宿命。

不得不说,除了顺风车,网约车面临的困境也和合规性有一定的关系。这背后其实也是一对先天存在的矛盾,即监管肯定可以提升安全性和合规性,但必然增加成本;如果监管不作为,则企业利润会更好看,但出现问题则会导致多方需要承担责任。加上网约车作为“新生事物”,其所处的境地必然面临多重角度的监督,各个地方对网约车的监管力度也各有不同,这就导致滴滴在每个地区开展业务都要进行与属地管理相适应的合规性建设,而这是不得不支付但必然成为刚性成本的重要一部分。

控制成本的技术能力还有待提升

从以上的分析其实我们也不难看出,滴滴网约车的低毛利率是多方面因素造成的。那么,滴滴是否可以通过技术手段来优化成本结构呢?

答案是一定可以,但需要大量的投入。一位曾任滴滴技术体系高管的人士告诉我们,就技术水准和系统能力,滴滴和Uber这样的国际巨头还有很大的差距。

对于滴滴这样量级的平台来说,其实已经不仅仅是一个运力调度平台,而是一个产业互联网平台。其中可以有效控制成本的包括——路线规划、动态定价、智能匹配、安全治理、实时定价等方方面面的要素,都和成本关联巨大。

也可以说,基本上产业互联网的主要技术,包括AI、大数据和云计算,都已经在滴滴的系统中落地生根,但离优化到最佳状态,还有很大的距离。某种程度上,这和稳定压倒一切的需求又是密切相关的——滴滴的一位前技术高管就撰文指出,对于滴滴这个量级的平台,技术选型是稳定压倒一切。比如gcc、linux 内核这些非常底层和关键的东西,在互联网公司里基本不会去追最新版,只是保持了解和跟进,非常克制的将一些 patch 和功能引入到线上环境,真正上线也会经历相当久的灰度验证过程,目的就是为了稳定。

可以举的一个例子就是,当年滴滴为了方便司机提现,设置了一个中间账户,里面放了一些钱,但不太多——主要是滴滴口碑不错,所以每天都提现的司机很少。但有一次因为某种原因出现了较多提现需求,而滴滴的一位很老实的工程师又把无法提现设置为显示“滴滴余额不足”,结果造成了疯狂挤兑——程维连夜打了20多个电话,凑了1000多万现金放进账户,才止住挤兑,程维称之为“滴滴离死亡最近的一次”,由此也可见,滴滴存在技术上的优化空间,但必然是渐进式而不是跃进式的,这是一个长期的过程。

结语

不得不说,网约车的毛利率低是多方因素造成的,所以,滴滴以网约车为核心的天然商业模式就是挣辛苦钱的,而这个模式基本不存在改变的可能。滴滴要“躺赚”,就必须酝酿新的模式,而现在看来,滴滴的新疆域拓展,还很不成熟。

社区团购、共享两轮车,赛道本身的竞争已经异常激烈。另外,自动驾驶,滴滴2016年就已入局,但Robotaxi市场本身是否已经成熟、是否已经迎来大规模商业化落地,仍有待讨论。

相对来说较好的,反而是同城货运的未来相对明朗。截至2020年12月,滴滴货运在不到六个月的时间内在中国8个城市完成了1100万个订单,这一市场被认为尚处蓝海,亟待整合,滴滴如若能将平台技术、运营模式和品牌效应平稳迁移至这一行业,或许会有不错的表现。

事实上,滴滴目前面临的竞争,尚属低烈度、很难撼动其优势地位的。那是否有新的对手可以给滴滴更大的压力,请看下篇《滴滴和Uber会再次面对面吗?》。

现在关注“雷锋网”微信公众号(leiphone-sz),回复关键词【2018】,随机抽送价值 3999 元的参会门票 3 张

原创文章,未经授权禁止转载。详情见 转载须知 。