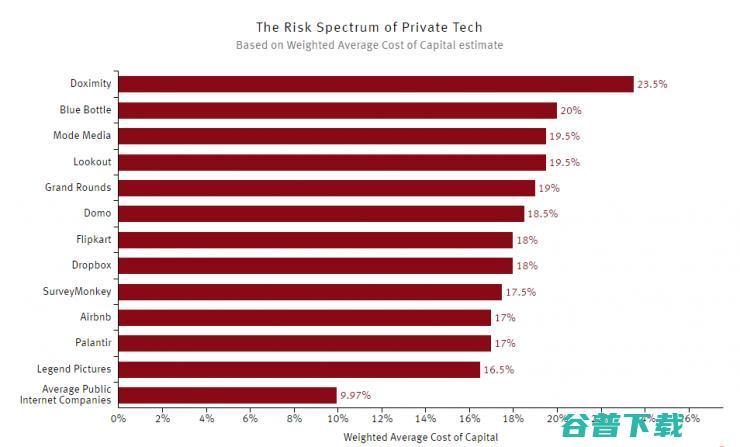

从Dropbox到Airbnb 投资基金眼中投资创业公司的风险

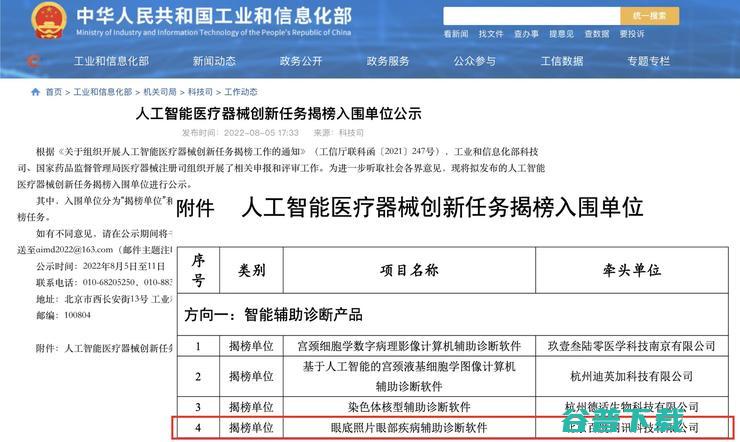

摩根士丹利投资管理公司、安联等机构投资者近日在公开文件中透露了他们使用一些指标来评估所投资的高新技术 企业的投资风险,以及根据这一风险计算出的资本期望收益数据(如上图)。从公开文件中,我们可以看到包括Airbnb、Palantir在内的多家热门创业公司的名字 ,目前这份名单还在继续完善中。

这些风险估计是基于加权平均资本成本(WACC)得出。简单来说,投资者的年回报率必须大于将资金投入该公司承担的风险。如果回报无门,投资者应该把自己的钱在其他地方。

如我们所知,一家公司的贷款利率取决于公司的信用等级。公司评级越低,说明公司面临的经营风险越大,公司必 须支付更高利率。同样的概念适用于股票投资,投资者把他们的钱投入高风险的公司的原因是期望得到更高的回报 。而对于私人投资高科技公司来说,还需要估计加权平均资本成本的回报,因为投资者持有公司的股票或债券,以 抵消他们所面临的风险。

对上市公司来说,我们可以通过如流动性不足、信用质量和企业的长期生存能力等参数来评估风险,并比较公司的股价和 股市大盘的波动估计股权资本。但对快速发展的新兴企业而言,这是不可能的。纽约大学斯特恩商学院金融学教授 Aswath Damodaran说。“计算结果可能不仅反映出行业平均成本,同时还有担忧溢价。”

Damodaran教授还称,“这些投资公司都处在一个非常陌生的环境。他们已经习惯在上市公司和公众担忧的基础上工作,但他们不知道该怎么从传统的框架初创公司入手,这是一个很大的调整。”

虽然投资机构没有透露他们是如何计算出来这些数值,但这一数据对于整个高科技行业可能都会有指导性的意义。一直以来,初创公司的估值都是“一个愿打一个愿挨”,在近期投资机构下调了多家创业公司估值的背景下,这一分析有助于我们了解和评估初创公司的风险,更好地判断初创公司的价值(至少硅谷码农们可以知道哪家挖你的时候不用考虑了么...)。

如图所示,摩根士丹利基金估计,截止2015年12月31日,Dropbox的加权平均资本成本为18%。这意味着投资基金 认为,Dropbox的投资者将需要18%的年回报来抵消他们正在承担的风险,也就是说,资金的每年回报必须大于18%,否则由于收益将小于投资这些项目的资本成本,该公司不会增加估值。类似地,Airbnb有17%的资本成本,而咖啡初创公司 Blue Bottle的资金成本为20%。上述公司的资本成本都要高于投资Facebook,专家估计,Facebook的加权平均成本为8%至9%之间即可抵消投资风险。

这些数字代表了一些消息灵通的投资者对公司风险的看法。你也能感觉得到这种看法随时间变化而改变,2015年Dropbox、Airbnb和Flipkart这几个公司的资本估值上升,而同期上市公司的资本成本并没有显著增加。Damodaran教授认为,这可能反映了风险较高的初创公司得到了投资基金的更多关注。

在我们所审查的文件里,大部分资本投资机构并没有披露资本成本公司的名字。但我们可以通过与基金的投资组合 交叉引用以得出结论。不过,我们比较的数据不包括基金巨头Fidelity,这家公司近期因为大幅调低了Snapchat、Zenefit等独角兽的估值而备受关注。 其最近透露,它加权平均成本资本在11.5%到40%之间 ,投资的新兴公司也在其中,但没有透露具体的名字。

采用同一估值方法,摩根士丹利基金等公司在未来也会估计每家公司的永续增长率、公司现金流 的增长年度百分比。Mode Media 以2.5%排在最低,和通货膨胀率的预测值差别不大;而Flipkart和Legend Pictures 被预计是最高的,增长率达到4%。

via theinFormation

原创文章,未经授权禁止转载。详情见 转载须知 。