出海首站 为何都挑中欧洲 新造车 (出海首站为何停运了)

全球新能源汽车市场,正在迎来高光时刻。一个明显的现象为,全球新能源汽车销量连年攀升。

2018年全球新能源乘用车销量为200万辆,而根据近日Clean Technica公布的数据显示,2021年全球新能源乘用车销量近650万辆,同比2020年增长108%。

其中,中国汽车品牌在过去一年亦取得了亮眼成绩:8款中国汽车品牌车型成功跻身全球销量排名前20,比亚迪更是以59.39万辆的销量排位第二名,仅次于特斯拉。

过去几年全球新能源汽车发展不断向好,以及中国新能源汽车多项技术的提升,为中国新能源汽车出海提供契机,多家汽车品牌积极谋划将新能源汽车出口至海外市场。

中国汽车工业协会的数据显示,2021年中国新能源汽车共出口31万辆,同比增长3倍。除出口销量大幅增长外,中国自主品牌的新能源汽车正加速驶入发达国家市场。

值得注意的是,在全球七大汽车市场中,欧洲市场成为意图走向国际市场的中国汽车品牌们提及最为频繁,布局动作最多的重地之一。

问题由此而来,中国多家汽车自主品牌为何纷纷将欧洲作为出海第一站?新能源汽车迅速发展的时代下,在汽车市场高度发达的欧洲市场,它们能否实现产品输出的远大理想?

新时代的汽车出海

中国汽车自主品牌试图将产品远销至海外,并非一件新鲜事。早在21世纪初,本土造车企业便掀起一阵海外淘金热。

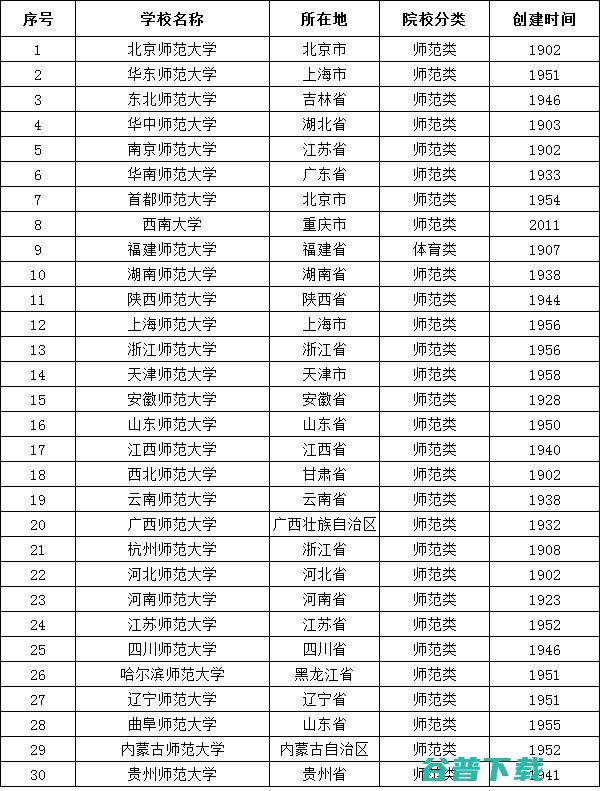

彼时,吉利、奇瑞、长城、中兴等是第一批敢于吃螃蟹的自主品牌。它们通过与出口国当地企业签署协议,向全球近100多个国家和地区出口产品,取得一定成绩。

经过近10年的出口推动下,我国汽车整年出口量在2012年首次突破100万辆,但汽车出口地区主要集中于亚洲、非洲等相对落后的国家及地区,对欧美市场的影响有限。

随着燃油汽车趋于式微,新能源汽车崛起, 中国汽车自主品牌在新的市场机遇中对海外市场展开了与之前截然不同的攻势。

最为明显的特征之一,即越来越多自主品牌加入出海大军。伴随新能源汽车成长的造车新势力如爱驰、蔚来、小鹏等企业,与吉利、上汽、长城等传统车企一同将新能源汽车出口的战场选定为欧洲。

欧洲汽车市场,是中国汽车自主品牌眼中的一块肥肉,同样也是一块久攻不下的高地。

中国自主品牌们过去长期通过小批量出口贸易的形式,将数百上千辆汽车通过货轮运送至全球各国,再经由当地经销商售出。这种方式虽然可大大减少成本,但在当地缺少自建销售及服务网络,不仅无法满足当地消费者的多种需求,同时也降低着海外市场对中国汽车品牌的认知度。

此外,过去部分中国品牌车型在欧盟碰撞测试中获得的较低评级,使得欧洲市场对中国汽车质量产生长久的负面印象。为了更顺畅打开当地市场,部分自主品牌试图通过收购欧洲知名汽车品牌的方式,曲线销售“中国品牌”汽车。曾经,吉利收购沃尔沃被视为有助于其进入欧洲市场。

而本轮主打智能汽车的车企,在更乐于表明中国汽车品牌的身份进入欧洲市场的同时,也试图为欧洲消费者提供各自的服务。

去年9月的慕尼黑车展上,长城汽车表示将进入欧洲豪华汽车市场与新能源汽车市场,还将在欧洲建立研发中心与生产基地;小鹏、蔚来都将在欧洲市场自建销售服务体系。其中,小鹏汽车近期宣布已在瑞典斯德哥尔摩开设除中国市场以外的第一家自营店。

高成本的自建销售服务体系也带动着产品售价相对提升:小鹏G3i的售价约为25.6万元起;蔚来ES8标准续航电池包(75度)车型的起售价约为46万元。而过往自主品牌车企因采取批发方式出口,其产品售价相对较低。

更为重要的是, 此次中国自主品牌们还将为欧洲市场带入更多创新式服务。 如蔚来汽车除了在挪威建设换电站之外,还将把在中国市场已验证成功的用户运营经验复制至挪威,打造以车为起点的社区。

可以看到,中国汽车自主品牌对于海外市场的战略,正在从批发商向零售商的角色转变,并试图提供更多元的特色服务融入当地汽车市场。

自主品牌们的新打法似乎已小有成效。挪威权威传媒机构Aller Media去年11月公布了2022年年度汽车指数调研结果,小鹏汽车获得了“年度最知名新车品牌奖”。

航程的风与浪

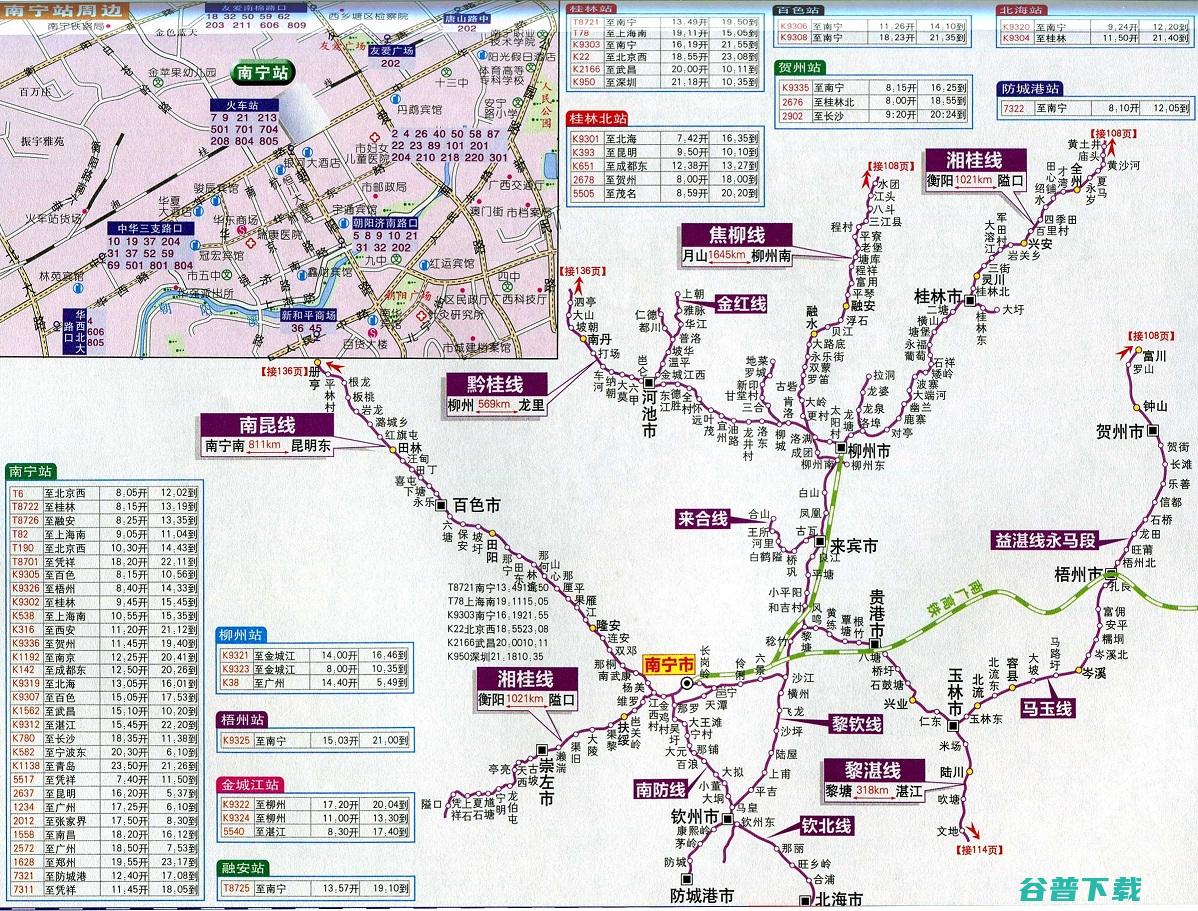

尽管中国自主品牌们大张旗鼓进入欧洲市场,但它们之中,目前多数将出海的第一站选择非欧盟国家的挪威。

“挪威电动车市场比较成熟,用户对品牌也没有特别的偏好。”爱驰汽车创始人兼董事长付强曾解释为何中国车企倾向于优先进入挪威市场。

不过,虽然挪威政府在多方面大力支持新能源汽车发展,降低着汽车出口的整体难度,同时自主品牌们在挪威逐渐取得一定成绩,但进入欧盟市场将是中国自主品牌更大的舞台。而从政策、市场环境、及产品要求方面来看,中国车企在征战欧盟市场的路上,似乎不会一帆风顺。

首先是政策方面。

为了限制乘用车的碳排放,欧盟计划在2023年前建立统一的生命周期碳排放评价方法和数据统计体系,并且要求2025年出口至欧盟的每一辆车,都必须核算发布其生命周期碳排放。

这意味着中国自主品牌车企,必须严格控制整车在生产、拼装、运输期间的碳排放量在欧盟标准之内,而这对于目前在这一方面准备仍不完善的中国自主品牌来说,需要投入极高成本以达到欧盟碳排放标准。

其次在市场环境方面 ,欧盟国家的汽车市场高度发达,强者如林,欧洲消费者在拥有大众、宝马、奔驰等本土品牌的选择下,对汽车厂商的产品质量及服务能力要求较高。

此前,本田、丰田、福特等汽车品牌曾试图进入欧洲市场,不过经过多年努力,其在欧洲汽车市场的占有率仍然较低。2020年欧洲汽车品牌销量统计显示,本田、丰田、福特的欧洲市场占有率分别为5.8%、0.7%、5.5%,而大众、PSA等欧洲本土汽车集团的市场占有率高达25.4%、14.4%。

丰田前欧洲运营官Thierry Dombreval曾总结,外来品牌进入欧洲汽车市场两大教训, 分别为依赖本地进口商打开海外市场,以及品牌收购。 前者不利于汽车厂商针对目标市场制定销售策略及扩大品牌影响力,后者较长的收购过程及资金投入将影响着公司绩效。

尽管目前多家中国自主汽车品牌正尝试直面欧洲消费者,但它们仍为少数派,大部分自主品牌仍未完全走出以上模式。虽然小鹏汽车已在瑞典建立自营店,但同时其已与瑞典、荷兰的两家汽车经销商达成协议,助其销售产品。

产品要求方面 ,欧洲相对狭窄的道路使得当地消费者更偏爱车型较小的乘用车,而中国市场销售的乘用车体型相对较大,这意味着如果在不改造原有产线的前提下出口销售,自主品牌适合出口欧洲的车型将受限。

由上至下构成的层层障碍,使得自主品牌走上的新能源汽车出口欧洲之路,注定遍布荆棘。

车企扎堆出海的背后

对于扩张海外市场,自主品牌自然已对其中潜在风险明晰,战略规划经过深思熟虑,那么为何它们仍偏向虎山行,选择难度极高的欧洲市场?

某种程度上,此时乘着新能源汽车而起的部分车企,进入欧洲市场的目的似乎更注重扩大品牌的全球影响力,而非短期销量。

蔚来汽车曾表示:“我们会将让挪威用户满意作为目标,市场销量只是一个结果。”这番话某种程度上展示着蔚来更注重在挪威市场建立完善的销售服务体系,而非销售产品。

目前的欧洲汽车市场,恰好为自主品牌提供着展现高品质产品与服务的绝佳机会。

新能源汽车的出现,使得欧洲本土汽车品牌的燃油汽车技术优势逐渐消失,为中国汽车产业的发展提供着机会。中国造车新势力成功登陆美股,销量不断提升也说明着中国本土造车企业已拥有一定实力。

经过几年的发展与探索,本土造车企业已逐渐找准各自的定位与优势,差异化产品与服务增强着品牌辨识度。譬如小鹏汽车专注智能化、蔚来汽车的极致用户服务、长城欧拉主打女性用户市场等,而这对于其产品出口无疑具有一定优势。

自主品牌的产品服务提升,使得其具备一定产品出口的实力之外,欧洲市场也正在展露难得的市场窗口期。

领克汽车表示,得益于欧洲的绿色环保出行理念深入人心,欧洲多国已经出台燃油车停售时间表,使得新能源汽车市场规模较大。此外,近年来欧洲新能源汽车渗透率已呈现稳健提升趋势,较早布局新能源汽车产业的中国企业在此将有着先发优势,更利于市场培育和竞争。因此,领克汽车针对欧洲市场的特点,已推出多款插电式混合动力车及混合动力车。

若对比2020年、2021年欧洲新能源汽车品牌销售情况,不难发现各品牌车型的排名变动较大,同时在2021年的榜单中出现不少新面孔。

而部分东欧国家因缺少本地车企,中国自主品牌进入当地的阻力也相对较小。譬如中国品牌汽车2021年在俄罗斯的总销量达到11.57万辆,较2020年翻一番。

中国自主品牌各自的需求,欧洲市场提供稍纵即逝的机会,增强着中国汽车品牌走向欧洲的信心。

石以砥焉,化钝为利

尽管前方险阻颇多,但部分中国自主品牌们已针对欧洲市场的相关规定,推出满足其标准的产品。

譬如,蔚来ES8获得欧盟整车认证;小鹏G9通过欧盟 WVTA 整车型式认证标准及欧盟整车环保的 3R 认证,爱驰U5获得TÜV莱茵颁发的欧盟整车型式认证等。

中国自主品牌对于欧洲市场绸缪已久,其产品已具备出口至欧洲的实力。日后在欧洲单个国家市场积累足够经验,深入了解欧洲汽车市场之后,中国自主品牌或将有着新的作为。

至少,由中国出口的三款汽车品牌特斯拉Model 3、Model Y以及东风与雷诺-日产合作打造的Dacia Spring车型成功进入欧洲去年12月新能源汽车销量前五名,证明着中国制造并不弱于国际水平。

那么进入欧洲汽车市场,则是展现中国新能源汽车技术与实力的契机。

石以砥焉,化钝为利。接连完成自我超越的中国汽车自主品牌,正迎来更大的战场。

原创文章,未经授权禁止转载。详情见 转载须知 。